详细操作指南丨一般纳税人增值税及附加税费合并申报..._知乎_

税局为切实减轻纳税人、缴费人申报负担自2021年8月1日起,增值税、消费税分别与城市维护建设税、教育费附加、地方教育附加申报表整合。那么具体纳税申报表有什么变化?今天细说一下合并申报后的报表填写。

增值税减免税申报明细表一

1、减税项目

当企业有减税项目时填写该表,常见情况有:,蔬菜免征增值税优惠,填写

2、免税项目

此项目填写需要特别注意:此表只有按照税收法律、法规及国家有关税收规定免征增值税的增值税纳税人填写,常见情况:只有出口免税的销售额填写免税项目表,比如来料加工在出口或销售旧书籍等

出口免,抵,退出口的销售额不适用本表。未达起征点的增值税小规模纳税人不需填报本表。

一般纳税人-增值税纳税申报表二

一般纳税人增值税申报表的填表顺序:附表四→附表三→附表二→附表一→附表五

-主表

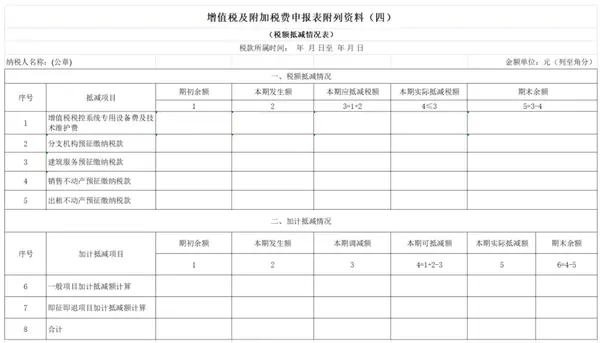

1、增值税附加税申报表附列资料(四)——税额抵减情况表

我们先填写一般纳税人附表四,如果企业预缴税额,常见的建筑公司有异地的项目,已经在异地预缴税金时,可以填写此表。特别说明如果企业有购买税控设备或每年缴纳的税控维护费,可一次性抵扣设备维护费,填写附表四第一行。

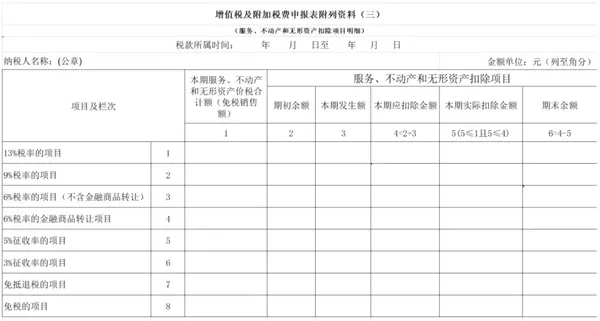

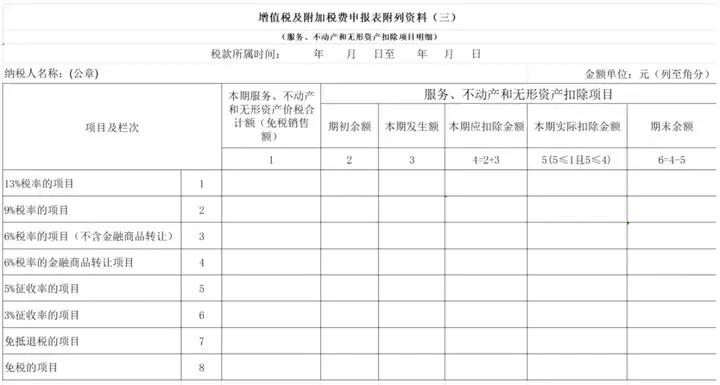

2、增值税及附加税费申报表附列资料(三)——服务、不动产和无形资产扣除项目明细

此张报表我们要了解,什么样的企业是需要进行填报的。营改增差额征收行业当月发生应税服务差额扣除项目的行业需要填写,例如:融资租赁固定资产、知识产权代理、货运代理、代理报关服务行业等。其他全额缴税企业无需填报此表。

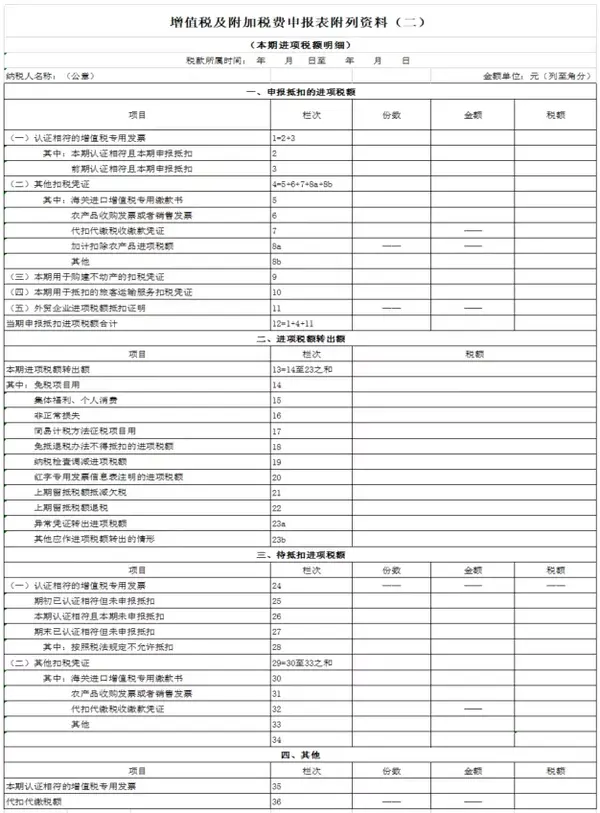

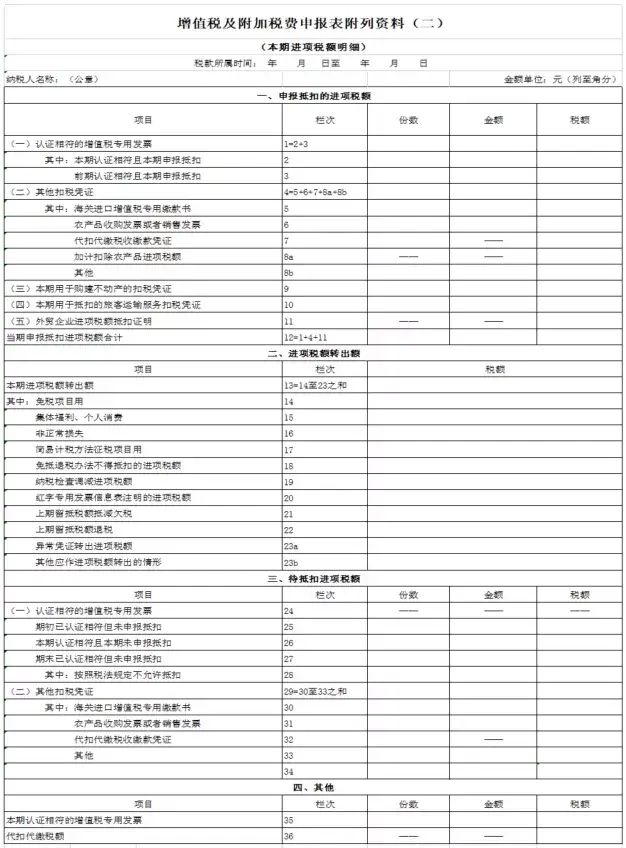

3、增值税及附加税费申报表附列资料(二)——本期进项税额明细

3-1:申报抵扣的进项税额

终于进入了我们最常用的申报表之一,进项税额明细表。

一般纳税人收到与业务相关的专用发票都需要到电子税务局进行进项税额认证的工作,认证后可抵扣当期增值税。

当然并不是只要收到专用发票就可以抵扣,我们要注意,收到的专用发票必须认证,但是可以不进行抵扣。所以详细来看看本表的填写:

项目一需要填写本期认证且抵扣的发票份数,不含税金额合计,税额合计。本栏次填写指在认证系统中勾选认证,且符合抵扣要求的进项税。如有前期认证但前期未抵扣的发票,需要在本期抵扣的,填写项目一的第3栏次。

如企业当期有海关进口缴款书,且在电子税务局海关缴款书认证系统认证稽核比对通过的缴款书,填写项目一第5栏次;企业如有农产品相关业务,收购的免税初级农产品无需勾选,直接填写本表第6栏次,按9%抵扣增值税,但是需要特别注意,不包含从小规模纳税人处购进农产品时取得的专用发票,如果是小规模纳税人开具的专用发票需要到勾选平台认证抵扣填写本表第1栏次。

企业购进农民专业合作社销售的免税农产品可以抵扣进项税额填写本表项目一第6栏次;

境内企业从境外单位或者个人购进服务、无形资产或者不动产,自税务或者扣缴义务人取得的缴税款的完税凭证上注明的增值税额。境内的购买方为境外单位和个人扣缴增值税的,按照适用税率扣缴增值税。需要填写本表项目一第7栏次。提示如填写本栏次,企业需要的留存备查的资料是:书面合同、付款证明、境外单位的对账单或者发票。

如果企业购进农产品用于生产或者委托加工13%税率相关产品,则应在生产领用当期,按10%抵扣,填写本表第8a栏次;其他特殊情况可以抵扣增值税情况填写本表第8b栏次。

3-2进项税额转出额

本项目主要需要填写的是进项税额转出部分,分情况填写不同栏次;当企业收到专用发票时,按税法要求需要全部进行认证,如长期不认证会形成滞留票,如滞留票过多会引起税务机关的稽查,所以我们需要将一些不符合抵扣要求的进项税发票进行认证然后转出。

哪些情况下就算收到专用发票也不能抵扣呢?也就是本表中第14栏次到23栏次,总结来说就是和企业经营无关的专用发票不允许进行抵扣,比如给员工的福利,收到专票后可以认证,但是不允许进行抵扣,需要填写本表第15栏次。

3-3待抵扣进项税额

待抵扣进项税额,核算一般纳税人已取得增值税扣税凭证并经税务机关认证,按照现行增值税制度规定准予以后期间从销项税额中抵扣的进项税额。一般实行纳税辅导期管理的一般纳税人取得的尚未交叉稽核比对的增值税扣税凭证上注明或计算的进项税额计入到该科目并填写本表。

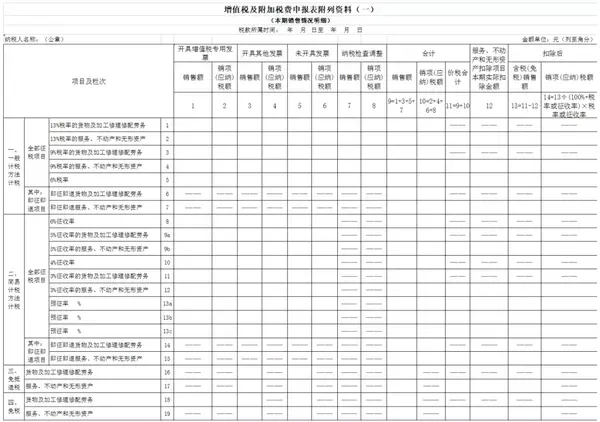

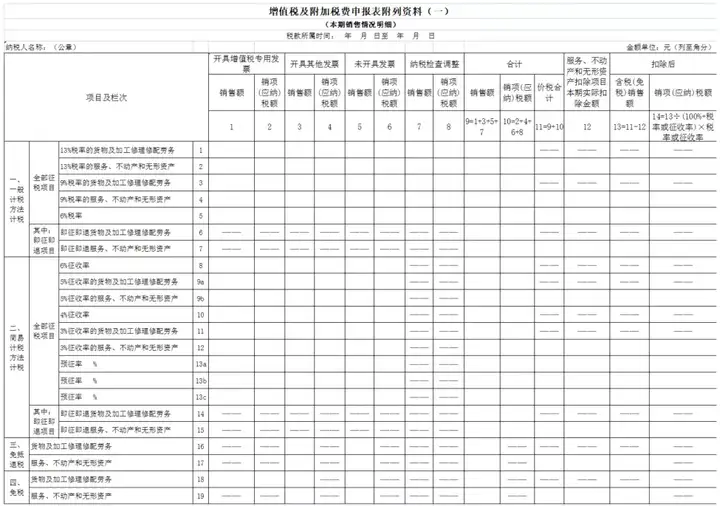

4、加税费申报表附列资料(一)——本期销售情况明细

4-1一般计税方法计税

此项适用于大部分一般纳税人,申报当期销售情况,第一种全部征税项目,常见的商贸企业,服务行业需根据税务核定税率填报此表1至4栏次,如企业是一般计税但符合即征即退的行业,简单地说是税务机关把税款先征收了,随后再全部或部分返还给纳税人。

例如:有形动产融资租赁、动漫企业、飞机维修、管道运输、软件产品,只要实际税负超过一定比例就会退税;新型墙体材料和风力发电增值税是50%的退税比例;黄金期货交易,铂金交易全额退税。这类企业需要填写本表第6至7栏次。

4-2简易计税方法计税

此类型纳税人因行业的特殊性,无法取得原材料或货物的增值税进项发票,所以按照进销项的方法核算增值税应纳税额后税负过高,因此对特殊的行业采取按照简易征收率征收增值税。常见行业有电影放映服务、仓储服务、装卸搬运服务、收派服务和文化体育服务,可选择简易计税填写对应项目第8至13C栏次。

4-3免抵退税

进出口生产企业自营或委托外贸企业代理出口(以下简称生产企业出口)自产货物,除另行规定外,增值税;律实行免、抵、退税管理办法。“免、抵、退税额”应根据出口货物离岸价、出口货物退税率计算并填写本表17-17栏次。进出口企业的免抵退的定义,免:外销免销项税;抵:所有的进项税对内销销项税的抵免,退:退还因出口而多交纳的增值税销项税。

4-4免税

20年初一场突如其来的疫情,打破了我们日常的生活,当企业属于运输防疫防控重点保障物资的收入属于免征增值税,那么就要填报次项目栏。还有一些适用0税率的企业,例如预付卡销售和充值都是填报本表栏第18-19栏次。

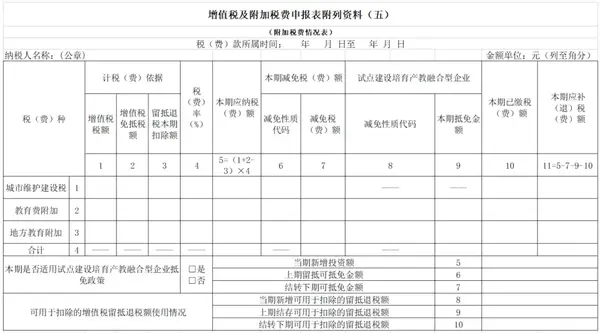

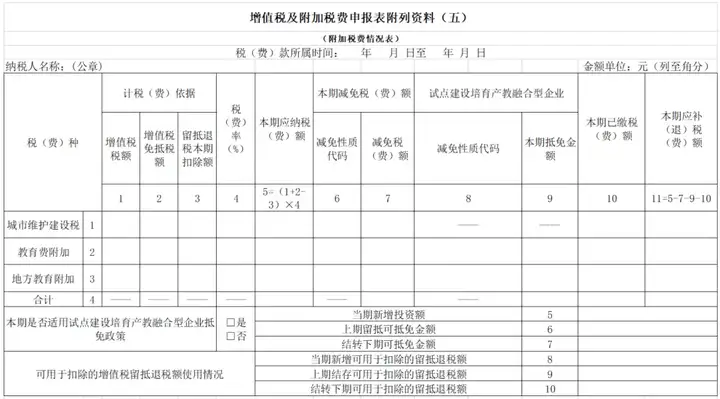

5、增值税及附加税费申报表附列资料(五)——附加税费情况表

填写完附表一后,附表五的数据会自动带出;附表五的数据已增值税额作为计税依据,并根据各地政策对应相应税率,常见的城建税税率7%,5%,1%;教育费附加税率3%;地方教育费附加税率1%;如果企业月收入不足10万元时,需要填报本表第6,7列根据减免税政策代码目录选择适用的减免代码;本表第11列表示本期应交附加税金额对应主表中第39栏至41栏。

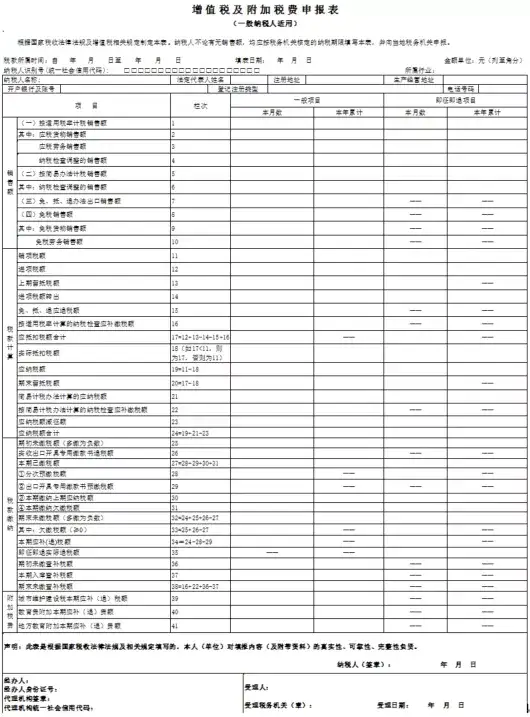

6、增值及附加税费申报表-主表

历经千辛万苦,终于将前文所有的附表中数据集合到了主表,提现企业当月需要缴纳的增值税与附加税的最终金额,本表极少需要手工填写,均为取附表中已填写数据。我们来看看最终的主表数据对应的是我们附表中的那些数据吧。

主表第1至10栏次对应附表一——本期销售情况明细的合计栏,销售额合计数分别提取入主表;主表11栏次“一般项目”列“本月数”对应附表一,第14列销项税额合计数。

11栏本栏“一般项目”列“本月数”主要提现当月税控器开具的发票总税额及未开具发的税额合计数;

主表12栏次本栏“一般项目”列“本月数”+“即征即退项目”列“本 月数”=附列资料(二)第 12 栏“税额”;

主表第 13 栏“上期留抵税额”中“本月数”按上一个税款所属期申报表第 20 栏“期末留抵税额”中的“本月数”填写;

主表第 14 栏“进项税额转出”:填写纳税人已经抵扣,但按税法规定本期应转出的进项税额;

主表第 15栏“免、抵、退应退税额”:退税部门按照出口货物、劳务和服务、无形资产免、抵、退 办法审批的增值税应退税额。即出口企业当月退税额;

主表第16 栏“按适用税率计算的纳税检查应补缴税额”:填写税务、财政、审计部门检查,按一般计税方法计算的纳税检查应补缴的增值税税额;

主表第17栏无需填写,系统自动计算生成;

主表第18栏表示实际税务测算后允许抵扣金额,

主表第19栏,系统自动生成表示我当期应缴纳增值税额;如果19栏当期缴纳税额为负数,则表示作为留抵税额转入下个报税期抵扣增值税,那么第20栏的金额就计算出来了。

如果是使用简易计税的一般纳税人,以上20栏不用考虑,我们接着看下边第21栏的数据对应我们附表一中(第 10 列第 8、9a、10、11 行之和-第 10 列第 14 行)+(第 14 列第9b、12、13a、13b 行之和-第 14 列第 15 行)填写的数据之和,自动带入主表;

第22,23栏的填报理论与第16,17栏相同就不在做过多的介绍了。特别需要大家注意,如果本期减征额不足抵减部分,结转下期继续抵减,第24栏次不会为负数。

主表第 25 栏“期初未缴税额(多缴为负数)”:“本月数”参考一税款所属期申报表主表第 32 栏“期末未缴税额(多缴为负数)”“本月数”填写;

主表第27栏第“本期已缴税额”:纳税人本期实际缴纳的增值税额,但不包括本期入库的查补税款。企业如果有预缴增值税的情况时,会在主表此栏次提现。

主表第 32 栏“期末未缴税额(多缴为负数)”:“本月数”反映纳税人本期期末应缴未缴的增值税额,但不包括纳税检查应缴未缴的税额。

如果企业前期有欠税的情况,会在主表第33栏次提现,当然一般出现欠税的情况,税务局会锁电子税务局,无法在登录系统进行申报操作。

第 35 栏“即征即退实际退税额”:反映纳税人本期因符合增值税即征即退政策规定,而实际收到的税务机关 退回的增值税额。

主表第 36 栏“期初未缴查补税额”:“本月数”按上一税款所属期申报表第 38 栏“期末未缴查补税额”“本月数”填写。

主表第 37 栏“本期入库查补税额”:反映纳税人本期因税务、财政、审计部门检查而实际入库的增值税额;

主表第 38 栏“期末未缴查补税额”:“本月数”反映纳税人接受纳税检查后应在本期期末缴纳而未缴纳的查补增值税额。

主表第39至41栏次,对应附表五第11列的第1至3行次。

填写完毕后,建议大家在检查一遍所填数据,没有问题后可提交并缴款。

通过介绍相比大家现在对增值税纳税申报已经十分了解了,那么怎么能简便我们的工作并提高数据的准确性呢?

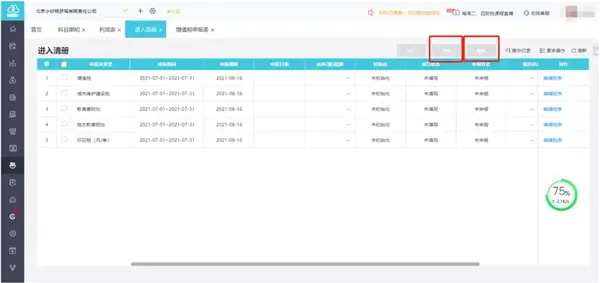

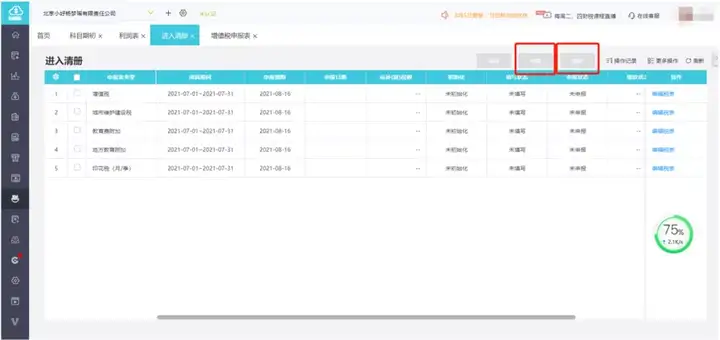

畅捷通好会计软件帮你解决,好会计软件可一键生成申报表;点击税务管理-找到你需要的申报表,系统自动提取当月数据,一键连接税务局,直接申报数据,会计无需担心数据出错。

点击官网链接即可开通30天免费试用:

好会计云财务软件管理系统_会计记账凭证软件-用友畅捷通好会计官网h.chanjet.com/?p=59&a=sdtyh&c=tyhzhtg

用友易代账是一款面向代账会计和代账公司设计的云应用,在线记账,移动记账,免安装,自动升级。支持手机做账查账,支持老板查看报表,大幅提升代记账速度,降低代账成本,提高企业效益。点击官网链接即可开通30天免费试用:

易代账代理记账凭证报税财务软件管理系统—用友畅捷通易代账官网ydz.chanjet.com/?a=sdtyh&c=tyhzhtg用友易代账在产品上存在先发优势,基于大数据与人工智能技术,以客户需求为导向,集成智能营销、智能管理、智能做账、智能报表、一键报税等功能,从集客、获客、营客到持续粘客,为用户提供一站式、全流程、全生命周期的技术服务支持,助力用户轻松获取客户、提高做账效率、规范管理流程、降低经营成本,实现高额利润。

热点新闻

热点新闻

-

潍坊临朐:春日“莓”好时光~Welcome to东城街道徐家官庄

潍坊临朐:春日“莓”好时光~Welcome to东城街道徐家官庄

-

魅力语文 “语”你同行 ——御营小学语文月活动

魅力语文 “语”你同行 ——御营小学语文月活动

-

拇指白小T官宣品牌代言人张亮 | 【留白中国】概念美学与「续航计划」同建品牌里程碑

拇指白小T官宣品牌代言人张亮 | 【留白中国】概念美学与「续航计划」同建品牌里程碑

-

蒙牛常温液奶市场份额持续攀升 大单品特仑苏一骑绝尘

蒙牛常温液奶市场份额持续攀升 大单品特仑苏一骑绝尘

-

百威中国100+创新中心发起100+创新联盟 揭晓2023年试点成果

百威中国100+创新中心发起100+创新联盟 揭晓2023年试点成果

-

斯坦星球公益“爱心图书馆”全国启动,捐出一本书,传递一份爱!

斯坦星球公益“爱心图书馆”全国启动,捐出一本书,传递一份爱!

-

斯坦星球公益“爱心图书馆”全国启动,捐出一本书,传递一份爱!

斯坦星球公益“爱心图书馆”全国启动,捐出一本书,传递一份爱!

-

斯坦星球6支战队晋级2023-2024赛季VEX世锦赛!即将出征为国争光!

斯坦星球6支战队晋级2023-2024赛季VEX世锦赛!即将出征为国争光!

-

爱情银杭与清华大学共建监茶院启动发布会,暨GUCCI·R品牌联名发布会

爱情银杭与清华大学共建监茶院启动发布会,暨GUCCI·R品牌联名发布会

-

创历史新高:中国人寿2023年保费收入超6413亿元

创历史新高:中国人寿2023年保费收入超6413亿元